先说声抱歉,最近很忙,要策划和制作股市药丸的视频,视频是我们未来的发展重点,让干巴巴的文字变得更生动、有趣,大大降低大家的学习成本。

之后公众号将会隔天更新,但我也会在知识星球里尽量多冒泡,如果没加入知识星球的小伙伴,可在公众号留言,由于私信有48小时限制,之前有些信息过时,我也回复不了,所以之后尽量在评论区留言,那里没时效性问题。

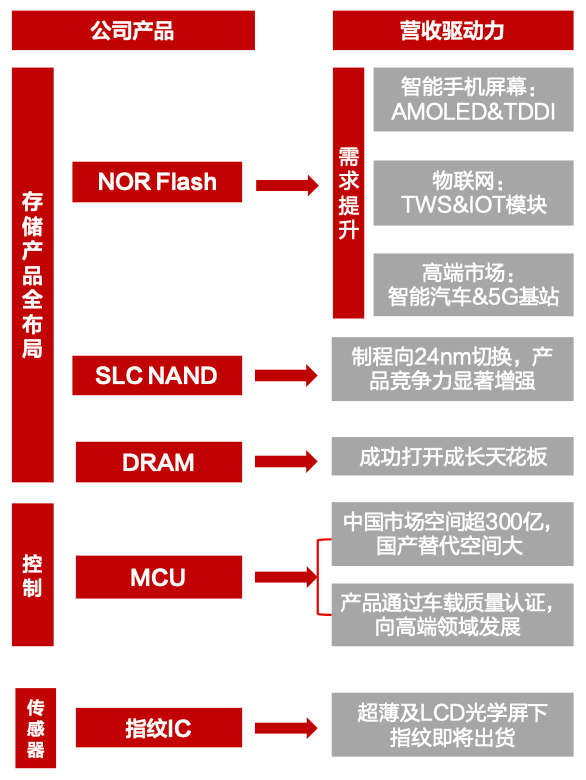

由于隔天更新,我有时间找确定性高的个股让大家了解,今天聊聊兆易创新,业务包括:内存芯片、微控制器、传感器模块——

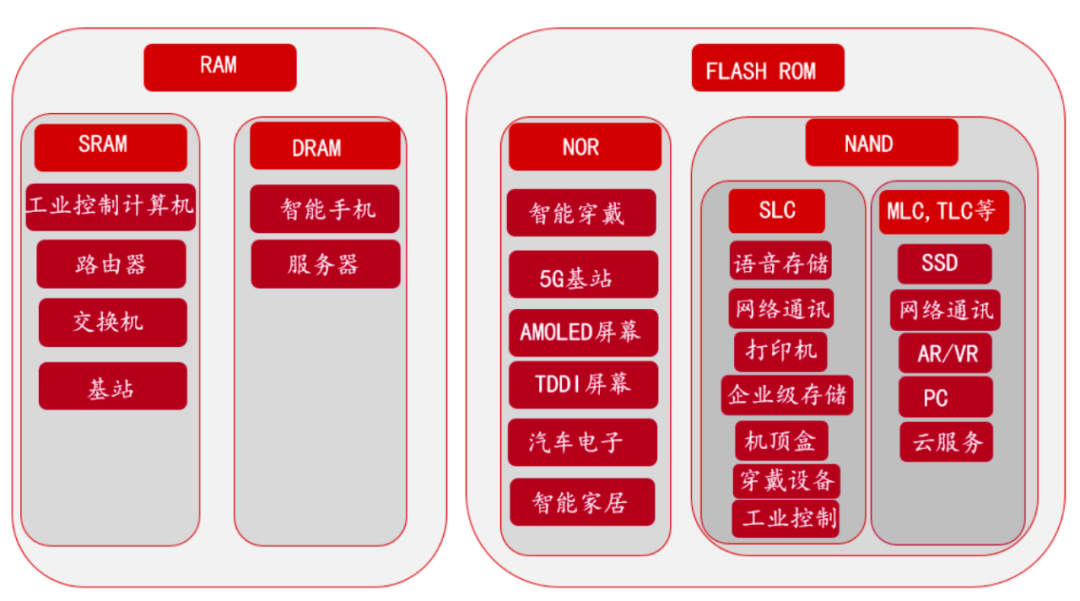

是闪存芯片,其实就是用于PC内存条的芯片。

兆易创新的产品主要从512KB~512MB的中低容量存储。用于物联网、可穿戴、家电等领域、消费类的设备中,还有工控、汽车电子领域。

,固态硬盘、SD、TF卡就是NAND Flash的一种,兆易创新已量产38nm SLC芯片的高新能固态硬盘。

也就是微控制器,主要用于物联网、工业控制、智能终端等领域。具体应用产品例如:扫地机器人、智能冰箱、洗衣机等等。

,主要是LCD屏下光学指纹、超小封装透镜式光学指纹、超薄光学指纹、面积TFT光学指纹产品。

另外,兆易创新已经与合肥长鑫做DRAM(内存),DRAM也就是我们的电脑用的内存条。

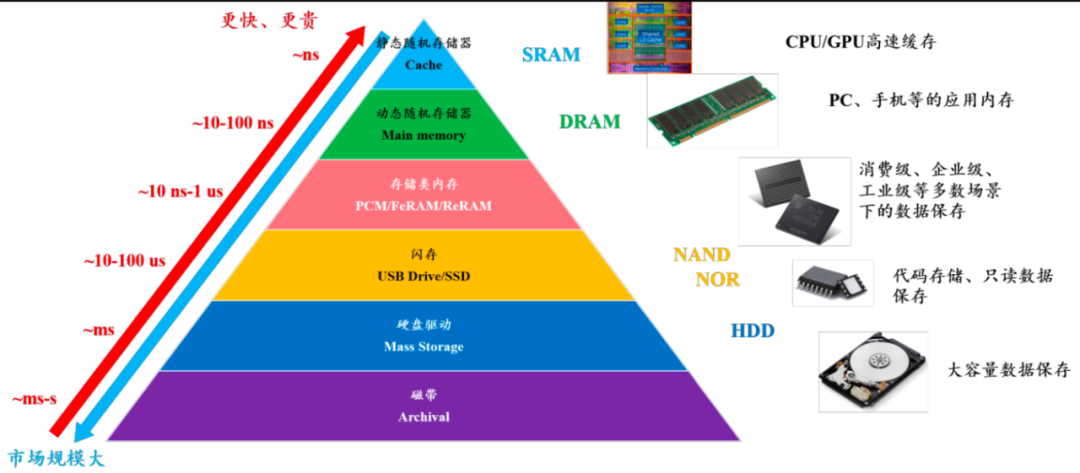

储存器是兆易的主要收入来源,今年上半年占兆易近80%的营收,相关产品包括:DRAM(内存)、NAND Flash(硬盘)、NOR Flash(储存芯片),而它们各自在全球存储器市占比分别是——

DRAM全球规模900~100亿美元,占储存器的58%。

NAND Flash全球规模50亿美元,占储存器的40%。

NOR Flash全球规模30亿美元,占储存器的2%。受益工控、汽车电子、消费电子等领域需求复苏,NOR供不应求,进入上行周期。

简单梳理了兆易5大业务的情况,其实兆易虽然有5条路发展,但有些路已经越走越窄。

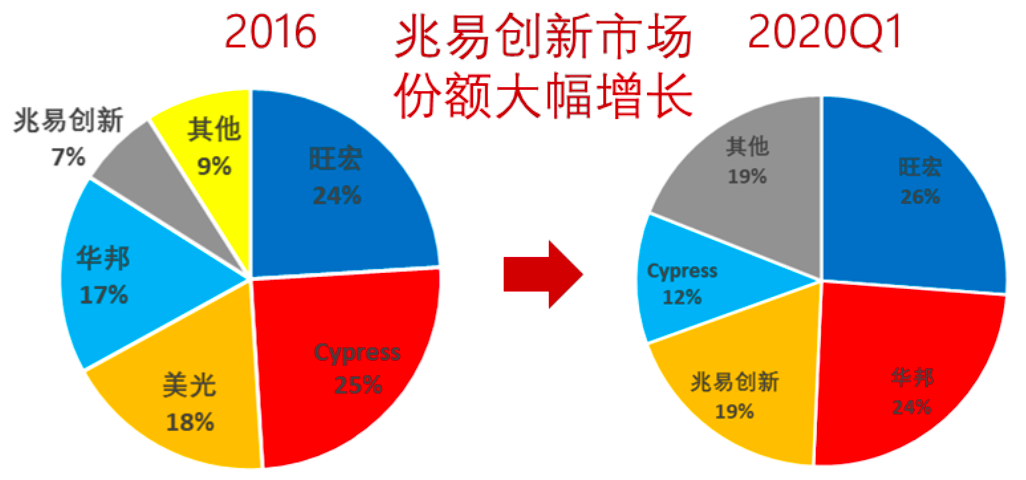

兆易占据NOR的主力地位,这里并非公司实力有多强、壁垒有多高,主要是NOR本身由于物理缺陷,未来发展空间较小、毛利低。

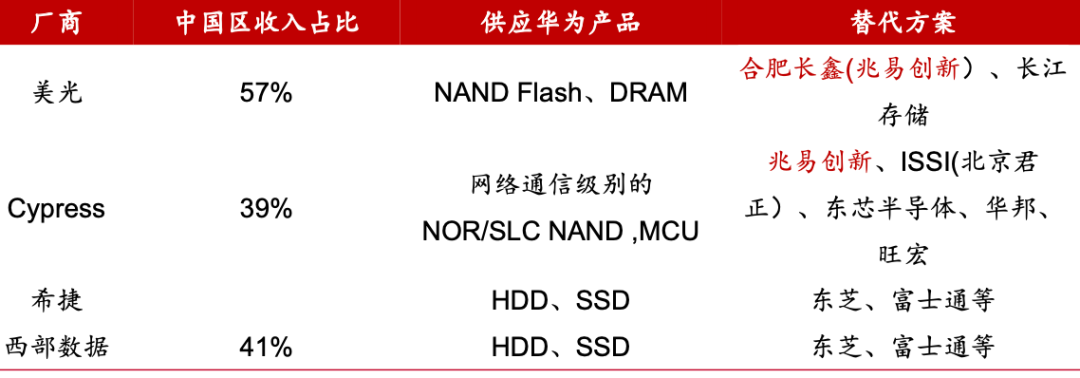

美光、Cypress等大厂已经退出中低容量的NOR市场,属于存储芯片的中低端产品。

兆易只能吃大厂推出份额的边角料,也实在是无奈之举,未来可能也有继续拓展,目前兆易全球市占比提升至18.3%,排全球第3。

NOR四季度在需求端旺盛,主要托iPhone 12、TWS耳机所赐,OLED屏幕、无线耳机需求带动NOR价格稳定。另外,可穿戴、智能电表、汽车对NOR需求持续有增。

NAND(硬盘)、DRAM(内存)都是高端垄断行业,主要由三星、海力士、美光、东芝、闪迪、英特尔等巨头瓜分市场,这几家总市占率超90%。

NAND、DRAM主要是国产化逻辑,例如兆易的SLC NAND产品打入华为供应链。

兆易和合肥长鑫的DRAM产能还在爬坡阶段,先量产DDR3、DDR4等产品,未来需要看具体发展。

这款属于兆易的新增长点,疫情导致MCU供货紧张,兆易有24条完整的产品线,超300款可选型号,全系销量超4亿颗。

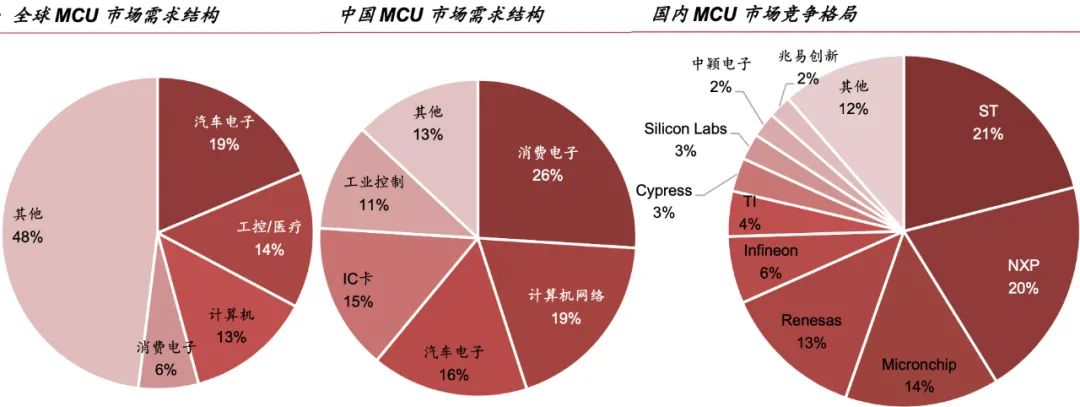

MCU全球集中度高,前7厂商有赛普拉斯半导体、英飞凌科技、微芯技术、恩智浦半导体、瑞萨电子、意法半导体和德州仪器,全是国外厂商。

国内厂商有中颖电子(主攻家电领域)、乐鑫科技(专攻WiFi MCU领域),兆易属于领域全方面覆盖,包括运动控制、能源控制、工业控制、安防设备、健康等等。

高端MCU集中在国外厂商,国内集中在低端产品,中颖电子也是如此,产品运算能力不高。而兆易是为数不多可以在中高端提供大规模产销的厂商。物联网时代将带动MCU的持续提升,兆易有更多发展空间。

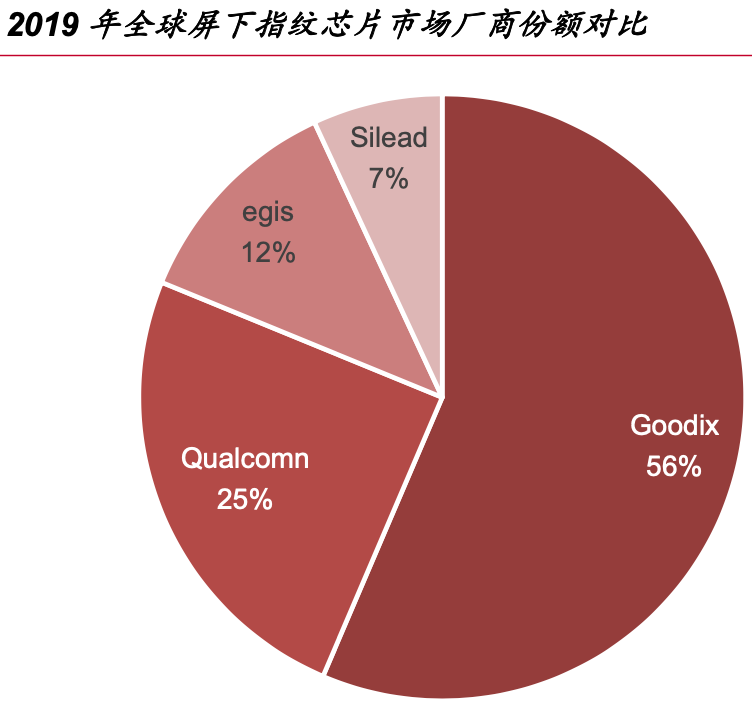

兆易收购了思立微,成功切入指纹识别赛道,而且思立微也在研发超声波指纹传感器,是全球唯一一家拥有指纹全品类的公司。

目前,思立微指纹芯片全球份额9.4%排第3,大客户是华为。

而指纹识别由于技术门槛低,竞争激烈,目前毛利率很难提高,只能靠量带动收入增长。

这也是为何汇顶科技跌得这么惨的主要原因,2019年汇顶市占率56%、高通25%、神盾股份12%、思立微(兆易)7%,汇顶指纹传感器份额在2019年已到顶峰,目前已不能再提升。汇顶失去了成长性逻辑,接下来就是被其他厂商侵蚀份额。

除非汇顶有新技术能带动市占率、毛利率提升,不然,成长逻辑就暂时结束,变成周期性逻辑,这样就要看手机增量了。

兆易存储芯片(NAND Flash、NOR Flash两大业务)占了近80%的营收,MCU占14.93%,传感器占5.49%。

兆易海外收入超84%,国内仅15%左右。这里主要是三星、苹果等国外厂商带动,国内有华为、OPPO。

三季度毛利率40.67%,同比+0.19%,净利率20.43%,同比-5.7%。

去年三季度业绩大增,营收31.74亿,同比+44.02%,三季度单季收入15亿,明显超出市场预期,环比翻倍增长。

主要是工控、汽 车、消费电子等下游需求环比改善,闪存、MCU 等产品供不应求所致。

另外,人民币汇率大增也是功不可没。

现金流充足,70亿元足以说明一切,负债率仅8.94%,短期、长期借款干净。

不过,兆易有可能会出现商誉减值,由于思立微上半年亏损,目前指纹识别市场竞争激烈,下半年弥补上半年的坑难度很大。目前,兆易商誉13.09亿元,占净资产12.49%。

兆易从目前的时间节点转移到DRAM是一个不错的选择,首先NOR受益于物联网普及、5G基站建设、汽车智能化推进,TWS销售旺盛,NOR的需求还在提升。

未来NOR发展潜力减弱,放弃成熟的市场,转移新市场,挑战三星、海力士、美光等老大,确实对兆易面临资金、人才、技术的各方面考验。

但,考虑到DRAM更广阔的市场,更高的毛利率,切入DRAM千亿美金赛道,DRAM市场需求端在云数据+智能手机+服务器驱动下持续增长,供应端受扩产时间差+日韩贸易不确定性+三大寡头维持谨慎资本开支影响产能有限,行业景气度提升。

另外,MCU也将是兆易另一增长点。权威机构IC insights预计2022年全球MCU需求高达438亿颗,市场规模达到1500 亿,高规模加上国产化,给国内MCU厂商一个很好的机遇。

1、NOR Flash需求未达预期,产品价格下滑风险。

2、裸晶圆供应不足,存储器产能不足。

3、思立微业绩未达预期,出现商誉减值风险。

4、国际贸易关系不确定风险。

5、DRAM产品研发进度不及预期风险。

半年有23家机构预计兆易创新2021年净利润为13.46亿元,PE给55~60倍PE,合理市值范围在740~807亿,目前兆易市值945.85亿元属于偏高估值。

免责声明:本文内容由21ic获得授权后发布,版权归原作者所有,本平台仅提供信息存储服务。文章仅代表作者个人观点,不代表本平台立场,如有问题,请联系我们,谢谢!